Thứ năm, 11/02/2021,07:48 (GMT+7)

Mới đây, tại Chỉ thị số 01/CT-NHNN về tổ chức thực hiện các nhiệm vụ trọng tâm của ngành ngân hàng trong năm 2021, Thống đốc NHNN cũng yêu cầu các tổ chức tín dụng (TCTD) tích cực triển khai các biện pháp xử lý nợ xấu, kiểm soát và hạn chế nợ xấu mới phát sinh. Mặc dù những con số thu hồi nợ đã có cải thiện, nhưng thực tế vẫn còn nhiều khó khăn, vướng mắc cản trở quá trình xử lý nợ xấu của các TCTD hiện nay. Nghị quyết số 42 kể từ khi có hiệu lực (tháng 8-2017) đến nay đã tạo cơ chế đồng bộ, thống nhất, hiệu quả, khả thi nhằm bảo đảm quyền của chủ nợ trong xử lý nợ xấu. Tuy nhiên trên thực tế, một số nội dung trong Nghị quyết đến nay gần như không thể thực hiện được. Thí dụ như đến thời điểm này, vẫn chưa có vụ việc nào được xử lý theo thủ tục rút gọn và thị trường mua bán nợ thật sự hầu như chưa diễn ra trên thực tế. Do đó, nhiều ý kiến cho rằng, cần tiếp tục sửa đổi Nghị quyết số 42, sửa luật để tháo gỡ những vướng mắc này, thúc đẩy quá trình xử lý nợ xấu.

Thúc đẩy xử lý nợ xấu

Kết thúc năm 2020, dù kinh tế thế giới và trong nước có nhiều biến động gây ảnh hưởng tới quá trình xử lý nợ, song nhiều ngân hàng thương mại (NHTM) lại gây bất ngờ trên thị trường khi kéo giảm mạnh được tỷ lệ nợ xấu xuống dưới 1%. Sang năm 2021, xử lý nợ xấu vẫn là một vấn đề trọng tâm mà các NHTM tập trung giải quyết.

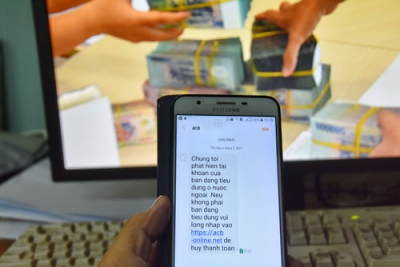

Khách hàng giao dịch tại chi nhánh Vietcombank. Ảnh: QUANG TÚ

Tỷ lệ nợ xấu nhiều ngân hàng dưới 1%

Theo số liệu của NHTM cổ phần Ngoại thương Việt Nam (Vietcombank), đến cuối năm 2020, nợ xấu ở mức 5.229 tỷ đồng, giảm hơn 50% so với cuối tháng 9 và giảm 10% so với đầu năm; tỷ lệ nợ xấu chỉ còn 0,6%/tổng dư nợ. Theo nhìn nhận của Chủ tịch Hội đồng quản trị Vietcombank Nghiêm Xuân Thành, đây là mức thấp nhất trong lịch sử của ngân hàng này. Bên cạnh đó, năm 2020 cũng là năm quỹ dự phòng rủi ro của Vietcombank lên mức kỷ lục 19.344 tỷ đồng. Việc đẩy mạnh trích lập khiến tỷ lệ dự phòng bao nợ xấu nội bảng đạt mức cao nhất trong hệ thống ngân hàng, gần 380%, tức 100 đồng nợ xấu thì ngân hàng dự phòng gần 380 đồng. Mặt khác, nhờ chính sách quản trị rủi ro tín dụng khá thận trọng cho nên cũng giúp Vietcombank giảm áp lực nợ xấu mới phát sinh. “Do vậy, dù việc giãn nợ theo Thông tư số 01 của Ngân hàng Nhà nước Việt Nam (NHNN) phần nào có ảnh hưởng đến tỷ lệ nợ xấu tại ngân hàng, nhưng tác động đó không lớn. Với tình hình như hiện tại, khi thông tư này hết hiệu lực, cơ bản các doanh nghiệp sẽ có dòng tiền trả nợ đúng hạn. Vì vậy, sang năm 2021, Vietcombank nhất quán là nợ xấu vẫn kiểm soát mức 1%” - Chủ tịch Vietcombank Nghiêm Xuân Thành chia sẻ.

NHTM cổ phần Công thương Việt Nam (VietinBank) cũng đạt kết quả rất tích cực khi tỷ lệ nợ xấu trên tổng dư nợ cho vay của ngân hàng tại thời điểm ngày 31-12-2020 còn 0,94%, giảm mạnh so với mức 1,87% hồi cuối quý III-2020 và cũng thấp hơn mức 1,16% cuối năm 2019. Đây cũng là mức tỷ lệ nợ xấu thấp nhất trong giai đoạn 2016 - 2020 của VietinBank. Ngoài ra, trong năm 2020, VietinBank cũng đã tất toán toàn bộ nợ xấu tại Công ty Quản lý tài sản (VAMC). Tỷ lệ bao phủ nợ xấu cho vay và trái phiếu nội bảng cũng được cải thiện, tăng lên 130%. Theo chia sẻ của Chủ tịch Hội đồng quản trị VietinBank Lê Đức Thọ, VietinBank tiếp tục đặt mục tiêu kiểm soát nợ xấu dưới 2% trong năm 2021.

Trong khi đó, khối các NHTM cổ phần, tại thời điểm ngày 31-12-2020, tỷ lệ nợ xấu của NHTM cổ phần Kỹ thương Việt Nam (Techcombank) ở mức 0,5%, thấp hơn mức 0,6% cuối tháng 9 và 1,3% cuối năm 2019. NHTM cổ phần Nam Á (NamABank) cũng kiểm soát nợ xấu khá tốt khi tổng nợ xấu của ngân hàng này đã giảm gần một nửa so với năm 2019 xuống còn 744 tỷ đồng; tỷ lệ nợ xấu giảm từ 1,97% xuống còn 0,83%...

Triển khai nhiều giải pháp

Theo dự báo của Trung tâm Phân tích chứng khoán SSI (SSI Research), nợ xấu nội bảng năm 2021 sẽ không đổi so với năm 2020. Tổng nợ xấu và trái phiếu VAMC các ngân hàng trong phạm vi nghiên cứu của SSI sẽ giảm còn 1,98% vào năm 2021 từ mức đỉnh 4,69% vào năm 2015. Tỷ lệ này có thể cao hơn tại nhóm các ngân hàng nhỏ hơn trong hệ thống. Cơ sở nhận định nêu trên của SSI Research dựa trên việc hệ thống ngân hàng đang ở vị thế tốt hơn so với chu kỳ tín dụng trước đây, khi hầu hết các ngân hàng đã giải quyết hết hoặc gần hết tài sản có vấn đề. Tuy nhiên, cơ quan này cũng lưu ý một số rủi ro tín dụng vẫn có thể bị trì hoãn trong ghi nhận do các biện pháp hỗ trợ từ Thông tư số 01 của NHNN. Nợ xấu còn tiềm ẩn từ khoản nợ được cơ cấu lại theo Thông tư số 01 cũng là vấn đề mà nhiều chuyên gia kinh tế khuyến nghị các NHTM đặc biệt lưu tâm trong thời gian tới. Trước tình hình dịch bệnh vẫn còn phức tạp, một số chuyên gia kiến nghị, nên cho phép các NHTM thực hiện Thông tư kéo dài ít nhất đến hết tháng 6-2021 hoặc kéo dài đến đầu năm sau.

Mới đây, tại Chỉ thị số 01/CT-NHNN về tổ chức thực hiện các nhiệm vụ trọng tâm của ngành ngân hàng trong năm 2021, Thống đốc NHNN cũng yêu cầu các tổ chức tín dụng (TCTD) tích cực triển khai các biện pháp xử lý nợ xấu, kiểm soát và hạn chế nợ xấu mới phát sinh. Mặc dù những con số thu hồi nợ đã có cải thiện, nhưng thực tế vẫn còn nhiều khó khăn, vướng mắc cản trở quá trình xử lý nợ xấu của các TCTD hiện nay. Nghị quyết số 42 kể từ khi có hiệu lực (tháng 8-2017) đến nay đã tạo cơ chế đồng bộ, thống nhất, hiệu quả, khả thi nhằm bảo đảm quyền của chủ nợ trong xử lý nợ xấu. Tuy nhiên trên thực tế, một số nội dung trong Nghị quyết đến nay gần như không thể thực hiện được. Thí dụ như đến thời điểm này, vẫn chưa có vụ việc nào được xử lý theo thủ tục rút gọn và thị trường mua bán nợ thật sự hầu như chưa diễn ra trên thực tế. Do đó, nhiều ý kiến cho rằng, cần tiếp tục sửa đổi Nghị quyết số 42, sửa luật để tháo gỡ những vướng mắc này, thúc đẩy quá trình xử lý nợ xấu.

Tiến sĩ Cấn Văn Lực - Chuyên gia Kinh tế trưởng NHTM cổ phần Đầu tư và Phát triển Việt Nam (BIDV) cũng cho rằng, để giải quyết vướng mắc trong vấn đề xử lý nợ xấu hiện nay, cần có sự đồng hành quyết liệt hơn từ các bộ, ban, ngành, đẩy mạnh việc cho vay tái cấp vốn từ NHNN và điều chỉnh việc giãn, hoãn nợ theo Thông tư số 01 ở mức độ phù hợp. Tiến sĩ Lực đề xuất thời gian giãn, hoãn nợ theo Thông tư số 01 là hết năm 2021, tại thời điểm dịch Covid-19 có thể được kiểm soát tốt hơn, tiềm lực của ngân hàng và doanh nghiệp cũng được nâng cao. Ngoài ra, về giải pháp lâu dài, cần luật hóa Nghị quyết số 42 trở thành một bộ luật xử lý nợ xấu để bảo đảm tính nhất quán và đồng bộ, nhất là tính cưỡng chế, cùng sự vào cuộc của nhiều cơ quan để bộ luật có tính mạnh mẽ hơn. Đồng thời, cần phải có thị trường mua bán nợ theo đúng nghĩa vì điều này sẽ giúp tăng tính thanh khoản của thị trường mua bán nợ và hỗ trợ thị trường trái phiếu phát triển.

Hiện nay, việc thanh lý tài sản bảo đảm trong xử lý nợ xấu không phải món nào cũng bán dễ dàng bởi còn tùy thuộc nhiều yếu tố về giá, chất lượng khoản tài sản,… Vì vậy, các chuyên gia kinh tế khuyến cáo các NHTM nên đa dạng hóa các giải pháp xử lý nợ xấu, đẩy mạnh quá trình dịch chuyển cơ cấu lợi nhuận sang dịch vụ và hoạt động kinh doanh khác thay vì tập trung nhiều vào mảng tín dụng. Cùng với đó, các ngân hàng phải tăng hoạt động kiểm soát rủi ro, quản trị rủi ro đối với danh mục tín dụng đang có và sẽ có trong thời gian tới.

Hiện nay, việc thanh lý tài sản bảo đảm trong xử lý nợ xấu không phải món nào cũng bán dễ dàng bởi còn tùy thuộc nhiều yếu tố về giá, chất lượng khoản tài sản,… Vì vậy, các chuyên gia kinh tế khuyến cáo các NHTM nên đa dạng hóa các giải pháp xử lý nợ xấu, đẩy mạnh quá trình dịch chuyển cơ cấu lợi nhuận sang dịch vụ và hoạt động kinh doanh khác thay vì tập trung nhiều vào mảng tín dụng. Cùng với đó, các ngân hàng phải tăng hoạt động kiểm soát rủi ro, quản trị rủi ro đối với danh mục tín dụng đang có và sẽ có trong thời gian tới.

Cuối cùng, một hướng đi có thể đẩy nhanh xử lý nợ xấu được gợi mở đó là cần sớm đưa vào vận hành sàn giao dịch mua bán nợ xấu. Được biết, tại Quyết định phê duyệt Chiến lược phát triển của VAMC đến năm 2025, định hướng đến năm 2030, NHNN đã yêu cầu VAMC phải hoàn thiện việc thành lập, đưa vào vận hành Sàn giao dịch mua bán nợ giai đoạn 2021 - 2025. Cùng với việc xây dựng Sàn giao dịch mua bán nợ, lãnh đạo VAMC cũng đề xuất các cơ quan nhà nước cần hoàn thiện hành lang pháp lý về phát triển thị trường mua bán nợ, xây dựng và ban hành tiêu chuẩn thẩm định giá khoản nợ, tạo cơ sở pháp lý để thực hiện ngay khi sàn đi vào hoạt động…

VIỆT PHONG - (nhandan.com.vn)

T/h: H.Phong (dongbang.vn)

Cùng chuyên mục

Tin mới

Tin tiêu biểu