Từ ngày 1-8, lãi suất cho vay tối đa bằng VNĐ đối với các lĩnh vực ưu tiên của nhiều ngân hàng (NH) thương mại như Vietcombank, Vietinbank, BIDV… giảm xuống còn 5,5%/năm (giảm 0,5 điểm % so với trước). Một số NH cổ phần khác công bố giảm lãi suất 0,5-1 điểm % lãi vay cho doanh nghiệp (DN) lĩnh vực ưu tiên so với mặt bằng lãi suất thông thường.

Tín hiệu tích cực cho tỉ giá

Trong một diễn biến khác, trên thị trường quốc tế, Cục Dự trữ Liên bang Mỹ (Fed) đã chính thức cắt giảm lãi suất đồng USD sau phiên họp chính sách kéo dài 2 ngày cuối tháng 7. Theo đó, lãi suất USD đã giảm 0,25 điểm % xuống biên độ 2%-2,5%. Đây là lần đầu tiên Mỹ giảm lãi suất USD kể từ năm 2008 đến nay.

Chuyên gia kinh tế, TS Cấn Văn Lực, nhận xét việc Fed hạ lãi suất sẽ tác động tích cực đến kinh tế thế giới và Việt Nam. Khi mặt bằng lãi suất đồng USD giảm giúp việc huy động vốn bằng ngoại tệ có chi phí thấp hơn, dù chưa nhiều. Lãi suất USD giảm góp phần kích thích kinh tế thế giới tăng trưởng tích cực hơn, qua đó tạo cơ hội cho Việt Nam lấy lại đà tăng trưởng xuất khẩu khả quan.

"Tỉ giá USD/VNĐ, lãi suất cũng có tín hiệu tích cực, giảm bớt áp lực dù chưa nhiều do động thái của Fed đã được thị trường dự đoán trước đó và mức giảm 0,25 điểm % là không quá mạnh trong bối cảnh lãi suất đồng USD đã tương đối thấp" - TS Cấn Văn Lực nhận xét.

Động thái giảm lãi suất USD của Fed diễn ra cùng thời điểm với việc các NH thương mại nhà nước vừa công bố hạ lãi suất cho vay ngắn hạn bằng VNĐ tối đa chỉ còn 5,5%/năm, áp dụng cho các lĩnh vực ưu tiên. BIDV, Vietcombank, Vietinbank cho biết giảm lãi vay nhằm hỗ trợ mạnh mẽ DN sản xuất - kinh doanh, các ngành nghề Chính phủ ưu tiên phát triển, thúc đẩy xuất khẩu…

Theo các chuyên gia, giảm lãi vay để hỗ trợ DN và nền kinh tế là cần thiết, nhất là lĩnh vực xuất khẩu vốn có dấu hiệu giảm tốc trong nửa đầu năm.

Đáng lưu ý, trong đợt công bố hạ lãi suất đầu vào lần này, một số NH cổ phần cũng góp mặt như Techcombank, VPBank. Đại diện NH TMCP Việt Nam Thịnh Vượng (VPBank) cho biết bắt đầu giảm lãi vay ngắn hạn với DN vừa và nhỏ cần bổ sung vốn lưu động. Mức giảm 1%/năm với khách hàng DN vừa và nhỏ vay tín chấp và giảm 0,5%/năm với các khoản vay có tài sản bảo đảm.

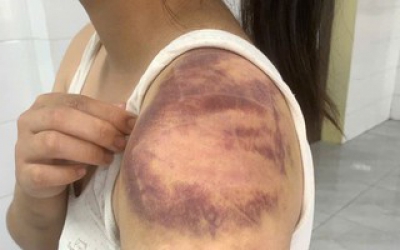

Lãi suất đồng USD giảm giúp chi phí huy động vốn bằng ngoại tệ sẽ thấp hơn Ảnh: TẤN THẠNH

Khó giảm trên diện rộng

Có thêm NH nhập cuộc hạ lãi vay là tín hiệu tốt, nhưng lãnh đạo nhiều NH cho rằng thời gian tới lãi suất giảm trên diện rộng là rất khó.

Ông Từ Tiến Phát, Phó Tổng Giám đốc NH TMCP Á Châu (ACB), nhận định năm 2019 lạm phát được dự báo rất thấp, chỉ khoảng 2,8% nên lãi suất gần như không phụ thuộc vào lạm phát. Tuy nhiên, lãi suất hiện nay đang tăng giảm theo từng lĩnh vực. Chẳng hạn, lãi suất cho vay kinh doanh bất động sản và tiêu dùng sẽ tăng vì những lĩnh vực này có độ rủi ro cao, sử dụng vốn dài hạn, trong bối cảnh từ đầu năm nay chi phí huy động vốn dài hạn tăng khi do lãi suất tiền gửi kỳ hạn trên 12 tháng liên tục đi lên… Ngược lại, lãi vay lĩnh vực xuất khẩu, sản xuất hàng hóa thiết yếu có thể được giữ nguyên hoặc giảm nhẹ. Bởi, nếu NH neo lãi suất cao, khách hàng sẽ không vay khiến NH bị đọng vốn.

Một lãnh đạo NH TMCP Tiên Phong (TPBank) nhận định việc Fed giảm lãi suất giúp giảm bớt áp lực lên tỉ giá và lãi suất VNĐ. Tuy vậy, lãi suất VNĐ còn phụ thuộc vào cung cầu vốn của thị trường, nhất là việc các NH đang cần vốn trung và dài hạn. Chỉ những NH nào dư thừa nguồn vốn ngắn hạn mới có cơ hội giảm lãi vay ở kỳ hạn ngắn.

Theo ông Trần Ngọc Tâm, Tổng Giám đốc NH TMCP Nam Á, tỉ giá vẫn đang được kiểm soát tốt và ổn định, biên độ dao động có lộ trình và chủ động. Lãi suất có thể sẽ tăng nhẹ ở kỳ hạn dài, nhưng nhìn chung sẽ tiếp tục giữ ổn định từ nay đến cuối năm. Tại Nam Á, lãnh đạo NH cũng định hướng tiếp tục ổn định lãi suất cho vay, riêng một số lĩnh vực dự án tiết kiệm năng lượng, tín dụng xanh sẽ được đẩy mạnh cho vay với lãi suất ưu đãi từ 7%/năm nhờ có nguồn vốn tài trợ của nước ngoài.

TS Nguyễn Văn Thuận, Trường Đại học Tài chính Marketing, nhận định các DN trong nước đang mạnh tay huy động vốn bằng trái phiếu với lãi suất lên tới 12%-13%/năm. Trong bối cảnh này, NH Nhà nước điều hành lãi suất ổn định thời gian qua đã là thành công, vì nếu để lãi suất tăng cao sẽ gây hệ quả không tốt cho nền kinh tế.

"Riêng tỉ giá VNĐ/USD biến động hay không còn phụ thuộc vào quan hệ thương mại Mỹ - Trung Quốc. Nếu mối quan hệ này trở nên căng thẳng, nhiều khả năng Trung Quốc sẽ giảm giá đồng nhân dân tệ, tác động không tốt đến tỉ giá lẫn lãi suất tại Việt Nam. Riêng việc Fed vừa giảm lãi suất chưa tác động đến tỉ giá" - ông Thuận nói.

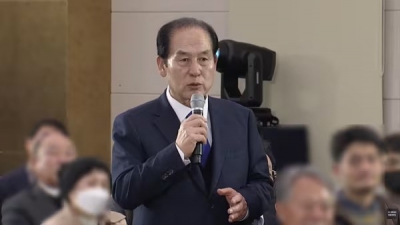

Vụ trưởng Vụ Chính sách tiền tệ (NH Nhà nước) - ông Phạm Thanh Hà - cho rằng Fed giảm lãi suất là một cơ hội cho Việt Nam giảm lãi suất và ổn định tỉ giá. Theo ông Hà, trước mắt NH Nhà nước tiếp tục điều hành sao cho lãi suất ổn định, tiếp đó phải có thêm thời gian theo dõi diễn biến thị trường, nhất là cung cầu về vốn, tính thanh khoản của từng NH thương mại… Khi có điều kiện thuận lợi, NH Nhà nước sẽ cân đối để bơm thêm tiền thông qua thị trường liên ngân hàng nhằm giảm áp lực huy động vốn cho các NH thương mại, kéo lãi suất tiết kiệm và cho vay giảm đại trà.

Ông Phạm Ngọc Hưng, Phó Chủ tịch Hiệp hội DN TP HCM, nhìn nhận việc các NH thương mại giảm lãi vay, dù ít hay nhiều đều là tín hiệu tốt với DN. Bởi khi hạ lãi vay sẽ giảm chi phí tài chính của DN. Có điều, câu chuyện lúc này là DN có tiếp cận được nguồn vốn ưu đãi hay không? Đồng thời, DN cần vay vốn trung và dài hạn với chi phí thấp hơn để kích thích đầu tư vào nhà xưởng, công nghệ, thị trường… Do đó, dồn vốn cho lĩnh vực sản xuất, kinh doanh là tích cực nhưng đồng thời DN cũng mong muốn giảm thêm lãi suất trung dài hạn.

TS Cấn Văn Lực cũng nhận xét trong cạnh tranh của DN, lãi suất không phải là điểm nghẽn mà quan trọng là tiếp cận vốn vay. Bởi mặt bằng lãi suất của Việt Nam hiện nay là tương đối thấp so với nhiều năm trước.

Ảnh hưởng lợi nhuận ngân hàng

Theo các chuyên gia, việc NH giảm lãi vay các lĩnh vực ưu tiên trong bối cảnh lãi suất huy động liên tục nhích lên sẽ tạo áp lực, ảnh hưởng đến lợi nhuận của NH. Để duy trì mức lợi nhuận kỳ vọng, các NH cần đa dạng sản phẩm, tiếp tục quản lý tài chính tốt hơn, tiết giảm chi phí.

Ông Từ Tiến Phát cũng nhìn nhận NH nào phát triển được tiện ích dịch vụ và thu hút được số lượng lớn tiền gửi không kỳ hạn với lãi suất 0,1%-0,5%/năm thì sẽ có chi phí huy động vốn bình quân thấp, từ đó thêm dư địa giảm lãi vay với nhiều đối tượng khách hàng.