Hiện hầu hết DNNVV đều sụt giảm doanh thu, khó khăn về nguồn nguyên liệu phục vụ sản xuất, thị trường tiêu thụ sản phẩm và bị gián đoạn các chuỗi sản xuất quan trọng. Nhiều DN cho biết, việc phải gồng gánh quá lâu chi phí mặt bằng và nhân lực đã khiến họ bị thâm hụt nguồn vốn. Khi trở lại thời kỳ bình thường mới, nhu cầu bổ sung vốn lưu động trở nên cấp thiết hơn bao giờ hết. Một số DN tập trung dồn sức cho những đơn hàng có sẵn, số khác sáng tạo ra sản phẩm dịch vụ mới trên nền tảng cũ để tìm kiếm thị trường mới. Các chiến lược hồi phục của DNNVV khác nhau, nhưng để thực hiện được đều cần nguồn vốn mới với lãi suất ưu đãi để tối đa hóa hiệu quả kinh doanh.

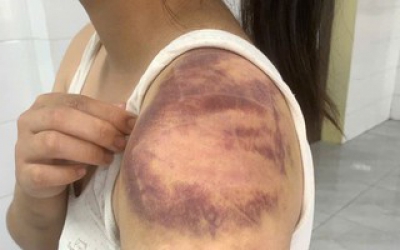

Nguồn vốn vay với lãi suất hợp lý sẽ giúp doanh nghiệp nhỏ và vừa phát huy tối đa hiệu quả kinh doanh. Ảnh: CAO THĂNG

Tuy nhiên, không chỉ trong bối cảnh dịch bệnh mà từ trước đến nay, ngân hàng vẫn ưu tiên vốn đối với DNNVV. Theo Ngân hàng Nhà nước (NHNN) Chi nhánh TPHCM, tính đến cuối tháng 6-2020 dư nợ cho vay trong 5 nhóm lĩnh vực ưu tiên là 175.000 tỷ đồng, trong đó dư nợ cho vay nhóm DNNVV lên đến 126.000 tỷ đồng. Ông Trần Minh Bình, Tổng Giám đốc VietinBank, khẳng định, DNNVV luôn được xác định là phân khúc khách hàng trọng điểm chiến lược của đơn vị theo định hướng dài hạn. Tính đến hết tháng 6-2020, dư nợ phân khúc khách hàng DNNVV của VietinBank đạt gần 247.000 tỷ đồng, chiếm 26% dư nợ khách hàng DN, giữ vững tốc độ tăng trưởng tín dụng là 2%. Khó khăn của DNNVV trong dịch Covid-19 là sự thiếu hụt dòng tiền và điều này ảnh hưởng trực tiếp đến sự tồn tại của họ. Do đó, VietinBank đang triển khai chuỗi các giải pháp tài chính dành riêng cho phân khúc DNNVV như: gói tín dụng cho vay linh hoạt lãi suất cố định; gói vay 10.000 tỷ đồng cho DN công nghiệp hỗ trợ tại TPHCM; chương trình ưu đãi lãi suất cho vay dành cho DN khởi nghiệp quy mô 3.000 tỷ đồng. Tính từ ngày 23-1 đến 19-6, VietinBank đã giải ngân cho gần 7.000 khách hàng gặp khó khăn do ảnh hưởng của Covid-19 với doanh số giải ngân mới 180.000 tỷ đồng, lãi suất giảm 0,5%/năm so với trước Covid-19.

Tương tự, Ngân hàng Bản Việt (VietCapitalBank) triển khai chương trình vay ưu đãi 6.000 tỷ đồng với những gói vay phù hợp: vay bổ sung vốn lưu động với lãi suất chỉ từ 7,2%/năm, đồng thời được vay thấu chi giảm lãi thêm 0,5%, miễn phí các gói dịch vụ ngân hàng điện tử và chuyển tiền. DN xuất nhập khẩu cần nguồn vốn cho những lô hàng lớn không chỉ được lãi suất ưu đãi mà còn được giảm phí chuyển tiền quốc tế lên đến 50%. PVcomBank cũng dành 10.500 tỷ đồng với lãi suất ưu đãi chỉ từ 7,49%/năm; đồng thời đơn giản hóa quy trình, thủ tục cho vay nhằm hỗ trợ các DN nhỏ, các tiểu thương và hộ kinh doanh tiếp cận vốn nhanh hơn. Lãnh đạo PVcomBank chia sẻ, nhiều DNNVV khi vay được vốn cho biết đã giảm tải được gánh nặng vốn lưu động, giảm áp lực tài chính và còn có thêm lợi thế để nắm bắt được đúng thời điểm kinh doanh, tận dụng nguồn lực từ bên ngoài để duy trì tốt nhất hoạt động của DN trong giai đoạn khó khăn.

Cần mở rộng đối tượng hỗ trợ vốn

Ông Nguyễn Phước Hưng, Phó Chủ tịch Hiệp hội DN TPHCM, cho biết DN thuộc lĩnh vực sản xuất cơ bản tuy đã nối lại được nguồn cung cấp nguyên liệu nhưng vẫn chưa xuất khẩu hàng được như trước, do các nước mua hàng hiện vẫn chưa khống chế được dịch bệnh. Hàng không quốc tế chưa nối lại nên DN kinh doanh lĩnh vực du lịch, lữ hành, lưu trú, ăn uống, dịch vụ... phục vụ du khách nước ngoài vẫn còn phải đóng cửa. Các DNNVV bị thiệt hại do dịch bệnh ở nhiều mức độ khác nhau nên nhìn chung, để khôi phục lại hoạt động kinh doanh, phần lớn cần đến sự trợ giúp của ngân hàng cho khoanh nợ, giãn nợ, giảm lãi vay không chuyển nhóm, cho vay mới với lãi suất thấp và nhất là vay lãi suất 0% để trả lương, giữ chân người lao động. “Các DN mong muốn mặt bằng lãi vay thấp hơn. Cùng với đó, ngân hàng nên chủ động thông tin về chính sách hỗ trợ để DN biết, qua đó ngân hàng có thể “cứu nợ để thu hồi nợ”, chứ không phải DN nào biết thì xin, không biết thì thôi như hiện nay”, ông Nguyễn Phước Hưng nói.

Hiệp hội DN TPHCM cũng kiến nghị ngân hàng mở rộng hỗ trợ cho cả những DN ít, thậm chí không bị ảnh hưởng bởi dịch Covid-19. Thực tế, một số DN đã bắt tay vào khôi phục sản xuất, kinh doanh nên cần vay vốn lưu động ngắn hạn để bổ sung vào dòng tiền thiếu hụt hoặc bị gián đoạn; cần vốn trung hạn để cơ cấu lại sản xuất, chuyển đổi nguồn cung ứng nguyên liệu, chuyển đổi sản phẩm, chuyển đổi số để giảm chi phí, nâng cao hiệu quả kinh doanh. Ngoài ra, ngân hàng cũng cần hỗ trợ vốn cho những DN chuyển đổi sử dụng nguyên liệu trong nước và Ngân hành Chính sách xã hội cần cho DN vay nhanh chóng với thủ tục dễ dàng để trả lương, nhằm giữ chân người lao động. Trong khi đó, TS Trần Du Lịch cho rằng, do ảnh hưởng của dịch Covid-19, nhiều DN chưa có nhu cầu vốn vay nhưng ngân hàng cũng nên xem xét giảm thêm lãi vay để kích cầu tín dụng. Đối với khối DNNVV, cần có một chính sách tín dụng lãi suất thấp hơn để hỗ trợ khối DN này vượt qua khó khăn.

Thế nhưng, cũng có cái nhìn khác về việc này. Ông Ngô Đăng Khoa, Giám đốc Toàn quốc Khối Kinh doanh tiền tệ và thị trường vốn của HSBC Việt Nam, cho rằng, hiện sức hấp thụ vốn của nền kinh tế chậm vì DN chưa có đầu ra cho sản phẩm. Nhiều DNNVV bị ảnh hưởng nặng nề của dịch bệnh nên ngân hàng cần cẩn trọng khi rót vốn vay. Trước cảnh báo này, nhiều ngân hàng cho biết, không hạ chuẩn cho vay dù nguồn vốn đang dư thừa, tín dụng khó tăng. Ngược lại, ngân hàng sẽ kiểm soát chặt hơn chất lượng tín dụng để kiểm soát rủi ro nợ xấu tăng trong thời dịch bệnh. Tuy nhiên, nhiều chuyên gia vẫn nhận định, trong bối cảnh dịch bệnh vẫn diễn biến phức tạp thì nợ xấu tăng là điều khó tránh. Mặc dù không để quay lại tình trạng nợ xấu cao như thời điểm trước đây, nhưng cũng phải chấp nhận ở một mức phù hợp.

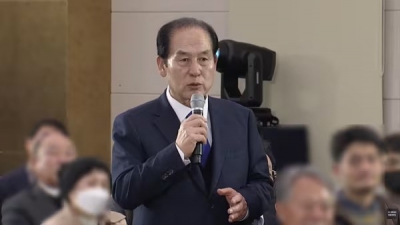

Thống đốc NHNN LÊ MINH HƯNG: Sẽ hỗ trợ tăng trưởng tín dụng khi cần thiết

Cần mở rộng đối tượng hỗ trợ vốn

Ông Nguyễn Phước Hưng, Phó Chủ tịch Hiệp hội DN TPHCM, cho biết DN thuộc lĩnh vực sản xuất cơ bản tuy đã nối lại được nguồn cung cấp nguyên liệu nhưng vẫn chưa xuất khẩu hàng được như trước, do các nước mua hàng hiện vẫn chưa khống chế được dịch bệnh. Hàng không quốc tế chưa nối lại nên DN kinh doanh lĩnh vực du lịch, lữ hành, lưu trú, ăn uống, dịch vụ... phục vụ du khách nước ngoài vẫn còn phải đóng cửa. Các DNNVV bị thiệt hại do dịch bệnh ở nhiều mức độ khác nhau nên nhìn chung, để khôi phục lại hoạt động kinh doanh, phần lớn cần đến sự trợ giúp của ngân hàng cho khoanh nợ, giãn nợ, giảm lãi vay không chuyển nhóm, cho vay mới với lãi suất thấp và nhất là vay lãi suất 0% để trả lương, giữ chân người lao động. “Các DN mong muốn mặt bằng lãi vay thấp hơn. Cùng với đó, ngân hàng nên chủ động thông tin về chính sách hỗ trợ để DN biết, qua đó ngân hàng có thể “cứu nợ để thu hồi nợ”, chứ không phải DN nào biết thì xin, không biết thì thôi như hiện nay”, ông Nguyễn Phước Hưng nói.

Hiệp hội DN TPHCM cũng kiến nghị ngân hàng mở rộng hỗ trợ cho cả những DN ít, thậm chí không bị ảnh hưởng bởi dịch Covid-19. Thực tế, một số DN đã bắt tay vào khôi phục sản xuất, kinh doanh nên cần vay vốn lưu động ngắn hạn để bổ sung vào dòng tiền thiếu hụt hoặc bị gián đoạn; cần vốn trung hạn để cơ cấu lại sản xuất, chuyển đổi nguồn cung ứng nguyên liệu, chuyển đổi sản phẩm, chuyển đổi số để giảm chi phí, nâng cao hiệu quả kinh doanh. Ngoài ra, ngân hàng cũng cần hỗ trợ vốn cho những DN chuyển đổi sử dụng nguyên liệu trong nước và Ngân hành Chính sách xã hội cần cho DN vay nhanh chóng với thủ tục dễ dàng để trả lương, nhằm giữ chân người lao động. Trong khi đó, TS Trần Du Lịch cho rằng, do ảnh hưởng của dịch Covid-19, nhiều DN chưa có nhu cầu vốn vay nhưng ngân hàng cũng nên xem xét giảm thêm lãi vay để kích cầu tín dụng. Đối với khối DNNVV, cần có một chính sách tín dụng lãi suất thấp hơn để hỗ trợ khối DN này vượt qua khó khăn.

Thế nhưng, cũng có cái nhìn khác về việc này. Ông Ngô Đăng Khoa, Giám đốc Toàn quốc Khối Kinh doanh tiền tệ và thị trường vốn của HSBC Việt Nam, cho rằng, hiện sức hấp thụ vốn của nền kinh tế chậm vì DN chưa có đầu ra cho sản phẩm. Nhiều DNNVV bị ảnh hưởng nặng nề của dịch bệnh nên ngân hàng cần cẩn trọng khi rót vốn vay. Trước cảnh báo này, nhiều ngân hàng cho biết, không hạ chuẩn cho vay dù nguồn vốn đang dư thừa, tín dụng khó tăng. Ngược lại, ngân hàng sẽ kiểm soát chặt hơn chất lượng tín dụng để kiểm soát rủi ro nợ xấu tăng trong thời dịch bệnh. Tuy nhiên, nhiều chuyên gia vẫn nhận định, trong bối cảnh dịch bệnh vẫn diễn biến phức tạp thì nợ xấu tăng là điều khó tránh. Mặc dù không để quay lại tình trạng nợ xấu cao như thời điểm trước đây, nhưng cũng phải chấp nhận ở một mức phù hợp.

Thống đốc NHNN LÊ MINH HƯNG: Sẽ hỗ trợ tăng trưởng tín dụng khi cần thiết

Từ nay đến cuối năm, hệ thống ngân hàng sẽ tiếp tục cung ứng đầy đủ, kịp thời nguồn vốn cho nền kinh tế. NHNN sẽ tiếp tục chỉ đạo các tổ chức tín dụng tiết giảm chi phí và giảm lợi nhuận để giảm lãi suất cho vay, cũng như đảm bảo an toàn, chất lượng hoạt động của hệ thống. NHNN sẽ xem xét sớm sửa đổi Thông tư 01 theo hướng gia hạn thời gian cơ cấu lại nợ đến cuối năm 2020. Các khoản nợ cho vay mới sau thời điểm Thủ tướng công bố dịch (ngày 23-1) cũng sẽ được xem xét để cơ cấu lại. NHNN sẵn sàng tăng hạn mức tín dụng cho các tổ chức tín dụng từ nay đến cuối năm nhằm hỗ trợ tăng trưởng khi cần thiết.

PGS-TS NGUYỄN ĐỨC THÀNH, Viện Kinh tế và Chính sách: Điều chỉnh giảm tăng trưởng tín dụng dưới 10%

Mức tăng trưởng tín dụng 6 tháng đầu năm nay cho thấy khả năng hấp thụ vốn của nền kinh tế giảm và sẽ tiếp tục giảm trong 6 tháng cuối năm. Nếu NHNN muốn duy trì mục tiêu tăng trưởng tín dụng như cũ (14%), sẽ vượt qua khả năng hấp thụ vốn của nền kinh tế, lạm phát sẽ tăng. Do đó, NHNN có thể điều chỉnh mục tiêu tăng trưởng tín dụng xuống dưới 10% để phù hợp hơn với nhu cầu thực của nền kinh tế cũng như tốc độ tăng trưởng và lạm phát đang có nguy cơ tăng lên từ nay đến cuối năm. Nợ xấu tăng là khó tránh do ảnh hưởng của dịch Covid-19, song đó cũng do nguyên nhân khách quan. Vì thế, ngân hàng cần kiểm soát chặt chất lượng tín dụng để hạn chế nợ xấu tăng cao và khó xử lý sau khi dịch được kiểm soát. Bản thân các DNNVV cũng cần nắm bắt tình hình nhằm tìm ra hướng đi mới cùng những giải pháp phù hợp, đẩy mạnh các hoạt động sản xuất kinh doanh khi Việt Nam bước vào thời kỳ bình thường mới.

PGS-TS NGUYỄN ĐỨC THÀNH, Viện Kinh tế và Chính sách: Điều chỉnh giảm tăng trưởng tín dụng dưới 10%

Mức tăng trưởng tín dụng 6 tháng đầu năm nay cho thấy khả năng hấp thụ vốn của nền kinh tế giảm và sẽ tiếp tục giảm trong 6 tháng cuối năm. Nếu NHNN muốn duy trì mục tiêu tăng trưởng tín dụng như cũ (14%), sẽ vượt qua khả năng hấp thụ vốn của nền kinh tế, lạm phát sẽ tăng. Do đó, NHNN có thể điều chỉnh mục tiêu tăng trưởng tín dụng xuống dưới 10% để phù hợp hơn với nhu cầu thực của nền kinh tế cũng như tốc độ tăng trưởng và lạm phát đang có nguy cơ tăng lên từ nay đến cuối năm. Nợ xấu tăng là khó tránh do ảnh hưởng của dịch Covid-19, song đó cũng do nguyên nhân khách quan. Vì thế, ngân hàng cần kiểm soát chặt chất lượng tín dụng để hạn chế nợ xấu tăng cao và khó xử lý sau khi dịch được kiểm soát. Bản thân các DNNVV cũng cần nắm bắt tình hình nhằm tìm ra hướng đi mới cùng những giải pháp phù hợp, đẩy mạnh các hoạt động sản xuất kinh doanh khi Việt Nam bước vào thời kỳ bình thường mới.

NHUNG NGUYỄN - (sggp.org.vn)

T/h: H.Phong (dongbang.vn)